近年来,城市NOA(Navigate on Autopilot,自动辅助导航驾驶)的话题在业内广泛关注,而多家车企都已进行布局。

其中,早在2022年,小鹏P5就率先在广州推出了城市NOA;其后极狐阿尔法S HI版在深圳推送城区NCA功能,12月落地上海。到了2023年,蔚来在北京五环内的高速公路和城市快速路中推送了NOP+增强领航辅助功能;理想则是在11月已将NOA布局扩大至50个城市,到12月底将覆盖全国100个城市;而长城、智己汽车同样都已布局,纷纷表示将在2024年覆盖100个城市。

可以看出,城市NOA的普及程度其实已远超我们想象,换句话说,自动驾驶及汽车智能化的发展程度也已远超我们想象。而实现汽车智能化的关键技术——毫米波雷达,也跟随这波浪潮得到了高速发展,近年来出货量猛增。

接下来,本文就结合《中国毫米波雷达产业分析报告(2023)》内容,对该车载毫米波雷达进行分析,包括其市场情况、竞争格局、价格走势等。

市场情况

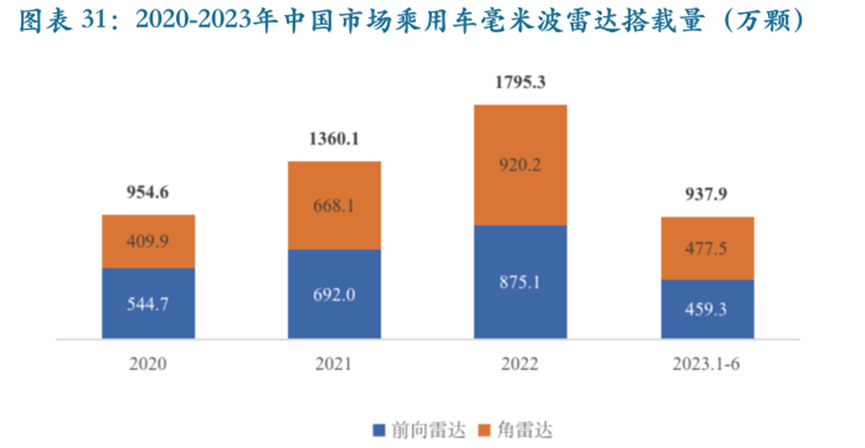

从乘用车情况来看,2022年中国市场(不含进出口)前装标配搭载ADAS毫米波雷达交付1795.3万颗,同比增长31.2%;其中,前向雷达搭载同比增长26.5%,角雷达同比增长37.7%

而2023年1-6月,毫米波雷达搭载量达到937.92万颗,同比增长26.36%,其中,前向毫米波雷达搭载量459.29万颗,同比增长27.02%,渗透率49.41%;角雷达477.51万颗,同比增长25.63%,渗透率21.81%。

(图源:《中国毫米波雷达产业分析报告(2023)》,下同)

从以上数据可以得到两个结论:

第一,汽车智能化发展趋势明显,毫米波雷达搭载增速水平远高于国内汽车市场整体增速水平,按目前的搭载率情况来看,未来中国汽车市场尚有巨大的智能化渗透空间;

第二,2020-2022年中国市场角雷达搭载量快速增长,且在2022年角雷达的搭载量超过了前向雷达,说明中国智能汽车正从L0/L1基础等级辅助驾驶向L2高级辅助驾驶和L3有条件自动驾驶升级,车载毫米波雷达需求正从单一的1R前向主雷达搭载方案,向3R-5R多雷达搭载方案延伸,以实现更多ADAS系统功能。

竞争格局

目前,我国车载雷达市场参与主体可分为国际Tier 1企业和本土企业两大阵营。

其中,国际Tier 1企业阵营包括博世、大陆、安波福、维宁尔、海拉、电装天、法雷奥、万都、摩比斯、采埃孚等,共有约15家;本土车载雷达企业阵营根据公司背景情况可分为上市公司、初创公司和其他三类,代表企业包括森思泰克、华域车载、德赛西威、华为、行易道、承泰科技、大疆车载、木牛科技、行易道、隼眼科技等,共有约50家。

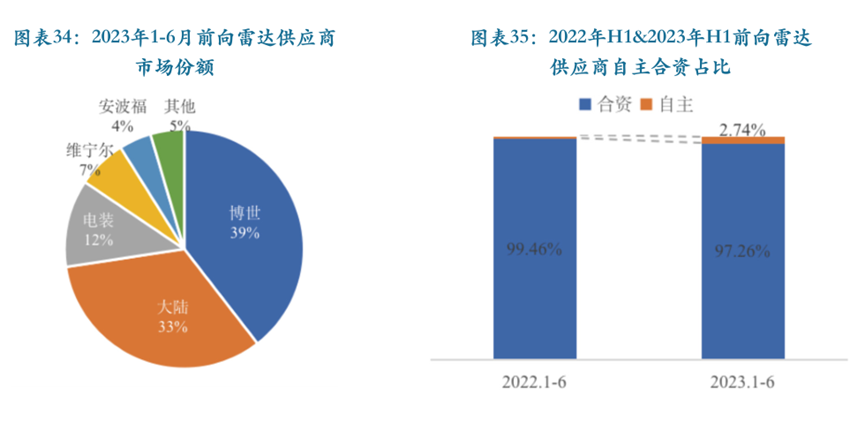

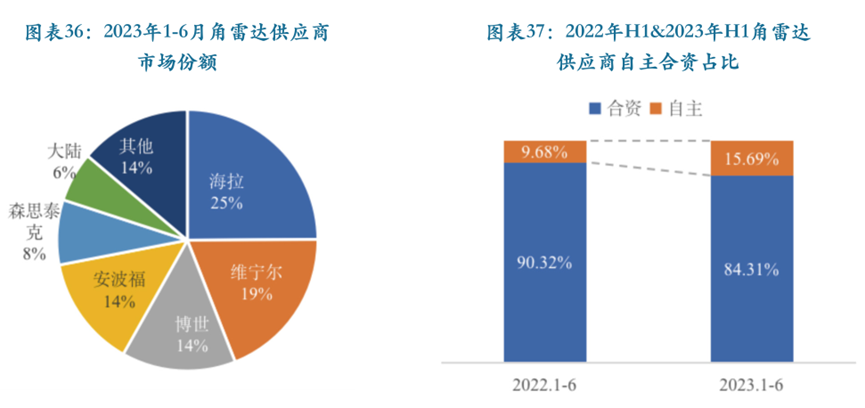

可以看出,我国企业数量并不少,只是大多数的车载毫米波雷达业务都还处于起步阶段。这点可以从市场份额上看出,目前,国内车载毫米波雷达市场仍以外资供应商为主。

在前向毫米波雷达市场,由于前向雷达涉及车身控制功能,功能安全等级要求较高,研发难度高,行业集中度高。2023年1-6月,博世、大陆、电装三大供应商占据超过84.45%的市场份额,森思泰克、楚航科技、华锐捷、华为等国内供应商占比2.74%。

角雷达研发难度较低,市场集中度低于前向雷达。2023年1-6月,前五大角雷达供应商共占据80%的市场份额,森思泰克进入前五。国内供应商陆续实现前装量产,市场份额逐步扩大,占比达到15.69%。

价格分析

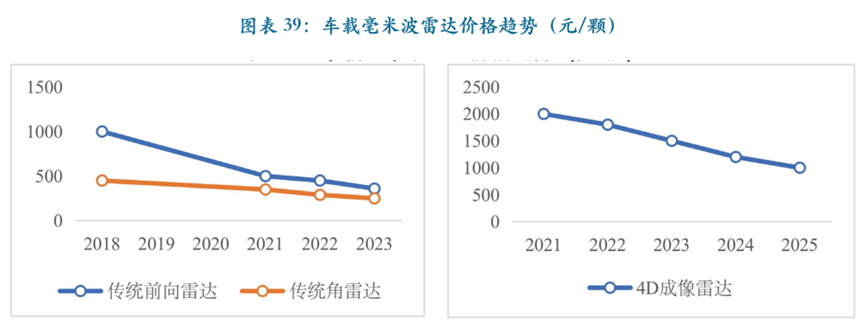

由于雷达芯片工艺的改进,车载雷达原材料和系统开发成本自2018年以来明显下降,并直接体现在国内车载雷达产品的定价上,2022年国内车载前向雷达价格降至400元/颗以内,角雷达价格降至240元/颗以内。

进入2023年,国内车载雷达市场竞争明显升级,产品价格再次下降。其中前向雷达价格降至350元/颗以内,角雷达产品市场均价降至200元/颗,部分低端角雷达价格已在180元以内,高端的三发四收毫米波雷达价格在220-250之间。

欢迎各位在芯传感后台回复“毫米波雷达报告”,下载《中国毫米波雷达产业分析报告(2023)》,或添加报告主笔及商务负责人微信,讨论更多毫米波雷达市场情况与新版(2024版)报告规划情况。