大家普遍认同,国内Cat.1模组单价可以分为三个阶段:

最典型是2023年3月中国电信天翼终端有限公司公布定制版模组产品招募结果公告(2023年第二期),其中Cat.1模组跌至17.8元/片,此定价比当年2月的招标结果(18.3元/片)还要低。2023年时也有模组企业推出了低于15元的模组产品;以及2024年联通数科推出的低功耗宽压Cat.1模组“雁飞CE115&CY118”售价为11.99元/片。

可以认为,2024年时Cat.1模组普遍的市场价格为每片10元以上但已接近10元,而且市场上也能找到补贴情况下价格在10元以内的Cat.1模组。

核心原因是NB-IoT市场逐渐稳定后,Cat.1成为了蜂窝物联网行业的主要战场。新玩家为了获取市场份额,老玩家为了稳固市场地位,在激烈的竞争态势下,降价促销是扩大市场最快的手段。

从不同角度来说,企业实施“降价”的思路可以分为2种:

1)一种手段是保持一定毛利率目标时,单位产品成本降低了,产品价格自然降低。单位产品成本降低的原因可以归纳为技术成熟、设计方案进步、规模效应显现等方面。截至目前,业内依然认为翱捷科技、移芯通信有能力从产品设计角度完成Cat.1芯片的进一步降本,方式包括裁剪功能、减少面积、提高工艺、供应链国产化等。

2)另一种手段是企业牺牲毛利,通过以价换量、薄利多销方式快速占领市场份额。因为早期Cat.1在蜂窝行业增长性较好,新的玩家涌入,技术门槛被消除了大部分,Cat.1产品间同质化的情况加重,客户面临更多选择时容易青睐性价比更高的一方,这些都促使了Cat.1产品供应商们先用低价获得关注,达到快速在市场中占有一席之地的目标。后期随着持续的快速发展,Cat.1在某些出货量大的应用领域的渗透率如果已经达到较高水平,那么增量就将不再明显,意味着在有限的客户需求下竞争将更加激烈,低价策略将进一步抬头。

其实低价现象,也不仅反应在Cat.1产品线,中国蜂窝物联网的大多数产业链环节,都极大程度贯彻着“低毛利、多销量”的思想和目标。

在宏观角度,根据Countpoint报告,2023年全球蜂窝物联网连接数超过33亿,中国拥有23亿连接规模,占比接近70%。但与二八定律相似,70%的连接数对应的是中国物联网连接收入在全球连接收入中的占比仅为36%,这表明每个连接取得的收入相对较低。连接收入,指的是运营商在蜂窝网络上每年获得的资费,比如Cat.1设备每年都需要给运营商缴纳费用,套餐类型有按流量计费、按使用时间计费等,费用大概在1元-5元不等。对应的,运营商为此付出日常运营维护基站的费用。

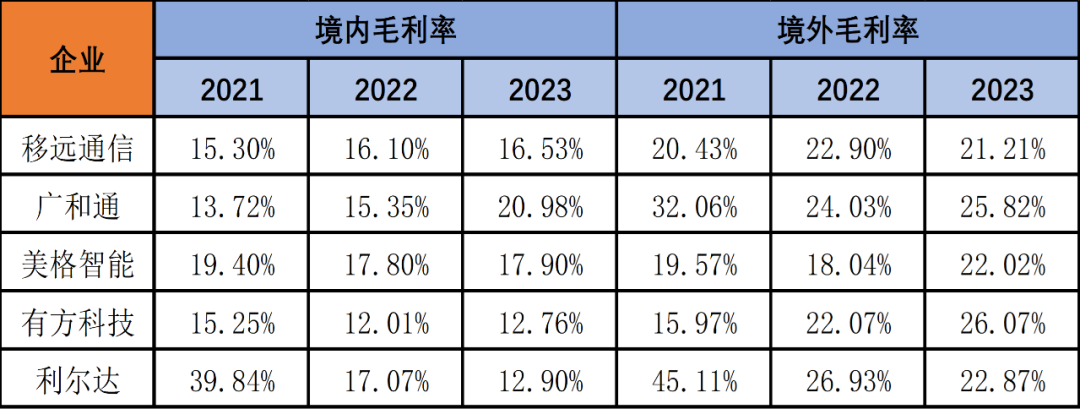

在微观角度,以中国蜂窝物联网模组企业为代表,2021-2023年中国蜂窝模组企业境外业务毛利率集中在20%-30%区间,境内业务毛利率则普遍在10%-20%区间。所以在经历了长期的低毛利率经营后,更多企业现将提高主营业务毛利率为目标。

例如美格智能在2022年年报中提及“毛利率相对较低的NB/Cat.1等产品出货增加”,“4G Cat.4产品、Cat.1数传产品等销售单价持续下行,挤占毛利空间”;但是在2023年年报指出“毛利率相对较低的NB/Cat.1等产品出货减少,车载产品、5G产品、高算力产品、海外客户高毛利产品出货占比提升”。

可以认为,在行业完成彻底性的洗牌、整合之前,Cat.1的价格竞争仍然会是常态,谁都无法期待低价态势戛然而止,尤其在中国市场更是如此。

海外市场由于客户需求可能更复杂,能够提供优质产品和服务的玩家相对要少,价格战便不是最突出的特征,也因此陆续有企业将精力投向海外。